Qual é o estado da economia mundial? (Michael Roberts)

26 de Abril de 2025

Robert Bibeau

Por Michael Roberts (2021)

Este artigo está disponível em formato

Word com gráficos e tabelas: Michael Roberts Qual é o estado da economia[8379]

Como está a progredir a recuperação mundial da

pandemia COVID? O consenso económico é que as principais economias estão a

recuperar rapidamente, impulsionadas pelo aumento dos gastos do consumidor e do

investimento empresarial.

O problema à frente não é o retorno ao crescimento

económico sustentado, mas o risco de uma inflação maior ou mais sustentada nos

preços de bens e serviços, o que poderia forçar os bancos centrais e outros

credores a aumentar as taxas de juros. E isso poderia levar à falência de

empresas altamente endividadas e, então, a uma nova crise financeira.

Se esse risco estiver claramente presente nos próximos

dois anos, haverá realmente uma recuperação sustentada do crescimento económico

nos próximos cinco anos? Recordemos as previsões oficiais. O FMI estima que em

2024, o PIB mundial ainda será 2,8% menor do que seria antes da crise da pandemia.

E a perda relativa de rendimento é muito maior nas chamadas economias

emergentes – excluindo a China, a perda é próxima de 8% do PIB na Ásia e de 4 a

6% no resto do Sul. De facto, as previsões para o crescimento médio anual do

PIB real em quase todas as principais economias preveem um crescimento mais

fraco nesta década do que na década de 2010 — o que chamei de Longa Depressão.

Tabela (Média anual das taxas de

crescimento do PIB real)

Parece não haver justificação para a afirmação de

alguns optimistas tradicionais de que o mundo capitalista avançado está prestes

a vivenciar uma explosão na década de 2020, como ocorreu brevemente nos Estados

Unidos na década de 1920, após a epidemia de gripe espanhola.

A grande diferença entre as décadas de 1920 e 2020 é

que o colapso de 1920-21 nos EUA e na Europa eliminou as "empresas

ineficientes e não lucrativas", de modo que as sobreviventes fortes

puderam desfrutar de uma fatia maior do mercado. Assim, depois de 1921, os

Estados Unidos não apenas recuperaram, mas entraram numa (breve) década de

crescimento e prosperidade. Durante os "loucos anos 20", o PIB real

dos EUA cresceu 42%, ou 2,7% per capita ao ano. Nada disso está planeado para

hoje.

E a razão fica clara na teoria económica

marxista. Um

longo boom só é possível se houver destruição significativa do valor do

capital, seja fisicamente, por desvalorização ou ambos. Joseph Schumpeter, o economista austríaco

da década de 1920, inspirando-se em Marx, chamou a isso "destruição

criativa".

Ao livrar o processo de acumulação de tecnologias

obsoletas e de capital falho e não lucrativo, novas inovações empresariais

podem florescer. Para Schumpeter, esse processo envolvia acabar com monopólios

estagnados e substituí-los por empresas pequenas e inovadoras. Por outro lado, Marx via a destruição

criativa como a criação de uma maior taxa de lucratividade depois de empresas

pequenas e fracas serem devoradas por empresas grandes e fortes.

É verdade que, depois de cair 35% no ano passado, os

lucros corporativos mundiais tiveram uma recuperação drástica este ano e estão

a caminho de terminar o ano (2021) pelo menos 5% acima da tendência

pré-pandemia. Mas se esses números forem precisos, eles contrastam com o PIB

real mundial, que deverá permanecer 1,8% abaixo da sua tendência pré-pandemia.

Tabelas (Lucros totais de monopólios ou

grandes empresas com base em relatórios de outubro de 2021)

Esse aumento nos lucros estimulou alguma recuperação

nas despesas de capital (Capex), o que pode levar a um aumento de 5% a 10% em

2021. Mas os economistas do JP Morgan acreditam que isso pode durar pouco, já

que a sua ferramenta de previsão sugere um declínio nos investimentos

"apesar do forte crescimento dos lucros".

(Lucros totais dos monopólios e

Investimento Produtivo ou Capex)

A grande diferença entre o crescimento

do lucro e o crescimento do investimento empresarial é um indicador importante

de que a década de 2020 não será semelhante à década de 1920 para os Estados

Unidos ou outros lugares.

Há duas razões principais para isso: primeiro, a baixa

rentabilidade contínua (com a qual queremos dizer lucros em relação ao

investimento total em meios de produção e mão de obra); e segundo, dívida

corporativa e de outros tipos, alta e crescente.

Para evitar um colapso como o de 1920-21 ou 1929-32,

governos e bancos centrais cortaram as taxas de juros para zero durante a

Grande Recessão de 2008-9 e, durante o colapso do COVID, adicionaram enormes

programas de estímulo fiscal a essa política de dinheiro fácil. O resultado é que não houve eliminação

da "madeira morta" das empresas. De facto, as chamadas empresas

"zombies" (cujos lucros não são suficientes

para cobrir os custos dos empréstimos) ainda existem e em número crescente.

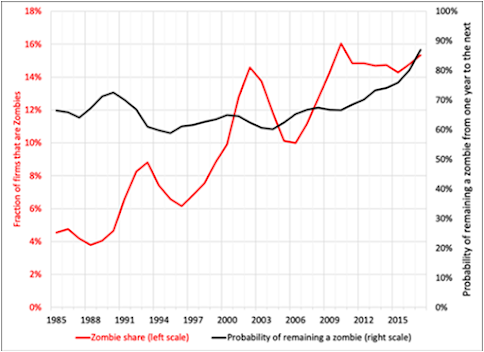

(A vermelho: Fracção de empresas que são

“zombies”. A preto: Probabilidade de permanecer uma empresa “zombie” de um ano

para o outro)

A Ascensão dos Zombies (dados do BIS)

Já mencionei a ascensão dos zombies muitas vezes neste

blogue. Mas novas evidências estão a apoiar o caso dessas empresas zombies.

Dois economistas marxistas argentinos, Juan Martin Grana e Nicolas Aguina,

apresentaram recentemente um excelente artigo sobre empresas zombies,

intitulado "Uma perspectiva marxista e minskiana sobre empresas zombies". Assista a esta gravação no YouTube de

22:36 a 42:30. https://www.youtube.com/watch?v=4GWUkbGaD-U .

1) estas empresas zombie aumentaram em número desde os anos 80 e

2) a causa não é o aumento dos custos ou a dimensão da sua dívida, mas simplesmente o facto de estas empresas terem taxas de lucro de produção muito mais baixas, o que as obriga a pedir mais empréstimos. Portanto, os zombies têm uma causa marxista e não minskeana.

De facto, devido à baixa lucratividade do capital

produtivo na maioria das principais economias durante as duas primeiras décadas

do século XXI, os

lucros do capital produtivo foram cada vez mais desviados para investimentos em

imóveis e activos financeiros, onde os "ganhos de capital" (lucros

com o aumento dos preços de acções e imóveis) geraram lucros muito maiores . Nas últimas duas décadas, o aumento do valor dos activos

resultou principalmente do aumento dos preços, e não da acumulação de poupanças

e investimentos.

A McKinsey estima que pouco menos de 30%

do crescimento do património líquido em termos absolutos foi devido a novos

investimentos , enquanto cerca de três quartos

foram devido ao aumento dos preços. Trata-se de ganhar dinheiro com dinheiro,

não explorando trabalho. Esses ganhos, portanto, são feitos à custa daqueles

que vendem com prejuízo e/ou são potencialmente "fictícios", porque

não serão realizados se o sector produtivo entrar em colapso.

De acordo com um novo relatório do McKinsey Global Institute,

dois terços do património líquido mundial (ou seja, o valor de mercado dos activos

menos dívidas) estão armazenados em imóveis e apenas cerca de 20% noutros activos

fixos. O

valor dos activos (imobiliários e financeiros) é agora quase 50% maior que a

média de longo prazo em relação ao rendimento anual mundial . E para cada dólar de novo investimento

líquido, a economia mundial criou quase dois dólares de nova dívida. Os activos

e passivos financeiros mantidos fora do sector financeiro cresceram muito mais

rápido do que o PIB, atingindo uma média de 3,7 vezes o investimento líquido

acumulado entre 2000 e 2020. Embora o custo da dívida tenha caído drasticamente

em relação ao PIB, graças às taxas de juros mais baixas, a alta proporção de

empréstimos em relação ao valor produzido "levanta questões sobre a

exposição financeira e como o sector financeiro aloca capital para

investimento".

(Composição e crescimento do património

líquido. Mais: Investimentos líquidos versus títulos)

O aumento dos preços dos activos foi responsável por cerca de três quartos (75%) do crescimento do património líquido entre 2000 e 2020, enquanto novos investimentos foram responsáveis por apenas 28%. O valor dos activos e do património corporativo desviou-se do PIB e dos lucros corporativos na última década.

Desde 2011, o total de activos corporativos reais

aumentou, em média ponderada, em 61 pontos percentuais em relação ao PIB nos

dez países. Mas os lucros corporativos que sustentam esses valores caíram um

ponto percentual em relação ao PIB mundial.

(os ganhos de avaliação aproximaram-se dos

retornos operacionais)

A McKinsey teme que esse aumento na especulação sobre activos improdutivos, financiado pelo aumento da dívida, possa piorar. “Estimamos que o património líquido como parcela do PIB poderia cair em um terço se a relação riqueza-rendimento voltasse à sua média nas três décadas anteriores a 2000. Avaliando cenários que incluem essa reversão do património líquido para o PIB, uma reversão dos preços da terra e dos rendimentos dos alugueres para os níveis de 2000 e um cenário no qual os preços da construção se moveram em linha com o PIB desde 2000, descobrimos que o património líquido como parcela do PIB por país cairia de 15 a 50 por cento nos dez países-alvo.

Noutras palavras, um colapso financeiro

e imobiliário.

Alguns economistas clássicos argumentam que a

diferença entre lucratividade e investimento é enganosa porque as empresas

estão a investir cada vez mais nos chamados "activos intangíveis". Activos

intangíveis são definidos de várias maneiras: investimentos em direitos de

propriedade intelectual para software, publicidade e branding, pesquisa de

marketing, capital organizacional e treino. Esses investimentos não custam

tanto quanto investimentos em fábricas, escritórios, instalações, máquinas,

etc. (activos tangíveis) e ainda assim geram muito mais lucro e produtividade.

Pelo menos esse é o argumento apresentado.

Nos últimos 25 anos, a McKinsey descobriu que a

participação de activos intangíveis no crescimento total do investimento

empresarial foi de 29%, em comparação com apenas 13% para activos tangíveis. A

OCDE relatou em 2015 que os activos intangíveis tinham um retorno esperado de

24%, a maior taxa entre as categorias de activos produzidos.

Mas é aí que está o problema. Embora o comércio digital e os fluxos de

informações tenham crescido exponencialmente nos últimos 20 anos, os activos

intangíveis ainda representam apenas 4% do património líquido. Eles não são

decisivos para aumentar o investimento de empresas nas principais economias. Os

activos fixos e os stocks são seis vezes maiores .

(O imobiliáriorepresentam dois terços dos activos

reais)

O importante continua a ser o investimento em activos produtivos tangíveis. Como afirma a McKinsey: "A nossa análise confirma que os superávits operacionais brutos — o valor gerado pelas actividades operacionais de uma empresa após a dedução dos salários — aumentam à medida que a massa de activos produzidos — os activos resultantes da produção, incluindo máquinas, equipamentos e infraestrutura, bem como stocks e objectos de valor — aumenta." Quanto maior o valor dos activos produzidos, mais cada trabalhador numa economia contribui para o PIB, ou seja, a produtividade do trabalho é maior.

(Acima: Retornos de capital per capita. Abaixo: Activos

produzidos per capita)

Mas a rentabilidade dos activos

produtivos tangíveis está a diminuir .

Portanto, como afirma a McKinsey: "Se uma empresa investe, digamos, um

milhão de dólares em novas máquinas, o valor de operar essas máquinas para

produzir um gadget será maior do que o valor do terreno onde a fábrica está

localizada? Se um indivíduo investe num imóvel para alugar, as melhorias no

imóvel para aumentar o aluguer serão mais económicas do que simplesmente

esperar a valorização do preço de mercado?"

Só por esta razão, é pouco provável que a década de

2020 seja próspera.

Fonte: https://les7duquebec.net/archives/299374?jetpack_skip_subscription_popup#

Este artigo foi traduzido para Língua Portuguesa por Luis

Júdice

Comentário de Normand Bibeau

Chamar “zombie” a uma empresa, vampirizada até à morte pelo banqueiro

usurpador que lhe sinfoniza a “medula capitalista substancial”, o seu sangue

vital: o seu lucro através de “juros” assassinos de “empréstimos” predatórios e

mortíferos, é no mínimo redutor e conduz à actual economia capitalista mundial

onde as capitalizações de mercado mais valorizadas são as dos empréstimos, das

finanças, dos serviços e do lazer: A cauda abana o cão, o “parasita financeiro”

apodera-se da besta e condena-a a alimentar-se de “bens intemporais” até morrer:

o capital não tem pátria, não tem dono, a não ser aquele que o engorda, pois o

apetite vem com a comida.

Não são as empresas que são “zombies”, mas sim os milhões de trabalhadores das empresas transformadoras que produzem bens “materiais”: pão, carne, leite, automóveis, fogões, frigoríficos, enfim, bens consumíveis que se tornam “zombies” debaixo das pontes até serem eliminados fisicamente pelas drogas, pelas doenças e os sobreviventes pela guerra, é a isso que conduz o vampirismo financeiro.

Sem comentários:

Enviar um comentário