16 de Abril de

2022 Robert Bibeau

By Alasdair Macleod – 11 de Abril de 2022 – Fonte Zero Hedge

Observamos os acontecimentos actuais e

percebemos que marcam a mudança de uma economia mundial baseada no dólar e

assegurada por activos financeiros para moedas apoiadas por mercadorias.

Estamos confrontados com a transicção de uma garantia de natureza puramente

financeira para uma garantia baseada em matérias-primas. É a garantia que

garantirá todo o sistema financeiro.

O fim do sistema financeiro é acelerado pela evolução geo-política. O Ocidente está a tentar desesperadamente punir a Rússia pela submissão económica, mas só consegue aumentar os preços da energia, das matérias-primas e dos alimentos para si próprio. Os bancos centrais não terão escolha a não ser inflaccionar as suas reservas cambiais para pagar tudo isto. A Rússia liga o rublo aos preços das matérias-primas através de uma paridade de ouro em movimento, e a China já demonstrou que compreendeu o jogo inflaccionista do Ocidente ao armazenar mercadorias e cereais essenciais nos últimos dois anos e deixar a sua moeda subir face ao dólar.

A China e a Rússia não seguem o caminho das moedas inflaccionistas do

Ocidente. Pelo contrário, caminham para uma estratégia monetária mais saudável,

com a perspetiva de taxas de juro e preços estáveis, enquanto o Ocidente está a

acelerar na direcção oposta.

O analista do Credit Suisse Zoltan Pozsar chama a isto um Bretton Woods

III. Conclui que é o dólar e as moedas ocidentais, não o rublo, que terão mais

dificuldade em lidar com o fim de cinquenta anos de financeiraização da

economia.

O financiamento puro é substituído pelo financiamento

de mercadorias

A notícia ainda não chegou aos meios de comunicação, que ainda estão a relatar

a batalha de ontem. Mas em Março, a administração dos EUA entregou a sentença

de morte pela sua própria hegemonia numa última aposta desesperada no dólar.

Não só interpretou mal a situação da Rússia em relação à sua economia, como a

América acreditou erradamente no seu próprio poder ao sancionar a Rússia e os

oligarcas de Putin.

Pode ter conseguido bloquear parcialmente os volumes de exportação da

Rússia, mas a compensação veio do aumento dos preços das matérias-primas, em

benefício da Rússia e em detrimento da aliança ocidental.

A consequência é uma batalha final na guerra financeira que se arrasta há décadas. A maior fonte mundial de exportações de energia e um dos principais fornecedores de uma vasta gama de mercadorias e matérias-primas, incluindo cereais e fertilizantes, não são sancionados sem prejudicar todos, excepto o objectivo pretendido. Pior ainda, o alvo pretendido tem um amigo extremamente poderoso na China, com quem a Rússia é parceira do maior bloco económico do mundo – a Organização de Cooperação de Xangai – que gere um mercado em desenvolvimento de mais de 40% da população mundial. É o futuro, não o passado: o passado é o espírito ocidental, a tributação punitiva, as economias dominadas pelo Estado e a sua burocracia, o socialismo anti-capitalista e as árvores mágicas do dinheiro para ajudar a pagar por tudo.

Apesar deste enorme buraco na rede de sanções, o Ocidente não deu outra

escolha política a não ser tentar apertar ainda mais as sanções. Mas a resposta

da Rússia é devastadora para o sistema financeiro ocidental. Em dois simples

anúncios, ligando o rublo ao ouro para as instituições de crédito nacionais e

insistindo que os pagamentos de energia só serão aceites em rublos, acaba com a

era do dólar fiduciário que governou o mundo desde a suspensão de Bretton Woods

em 1971 até aos dias de hoje.

Há pouco mais de cinco décadas, o dólar substituiu o ouro como activo de

reserva mundial. Depois dos anos 70, que foram marcados pela volatilidade das

moedas, das taxas de juro e dos activos financeiros, todos nos instalamos num

mundo de crescentes finanças. O Big Bang de Londres do início dos anos 80 abriu

caminho para derivados regulados e os anos 90 viram o aumento dos fundos de

retorno absoluto e dos dotcoms. Isto foi seguido por uma explosão de derivados

OTC não regulamentados, que atingiram centenas de triliões, e securitizações,

que experimentaram o choque da falência do Lehman. Desde então, a expansão do

crédito mundial para actividades puramente financeiras tem sido notável,

criando uma bolha de activos financeiros que ultrapassa tudo o que se vê na

história dos excessos financeiros. E, com a supressão estatística do efeito

sobre os preços dos consumidores, a transferência de recursos económicos de

Main Street para Wall Street escondeu do público os sinais inflaccionistas da

expansão do crédito.

Tudo isso está a chegar ao fim com uma nova estrutura, a que Zoltan Pozsar, respeitado analista de fluxo do Credit Suisse, chama de Bretton Woods III. Na sua enumeração, o primeiro foi suspenso pelo presidente Nixon em 1971, e o segundo foi executado desde então até hoje, onde o dólar reinou supremo. Isso nos leva a Bretton Woods III.

A insistência da Rússia

de que os importadores da sua energia paguem em rublos e não em dólares ou

euros é um desenvolvimento significativo, um desafio directo ao papel do dólar.

Não há opções para "não amigos"

da Rússia, que é como a Rússia descreve a aliança contra ela. A UE, que é o

maior importador de gás natural russo, deve pegar o touro pelos chifres ou

procurar alternativas insuficientes. A opção é comprar gás natural e petróleo a

preços razoáveis em rublos ou aumentar os preços em euros e ainda não

conseguir o suficiente para manter as suas economias a funcionar e manter os seus

cidadãos aquecidos e móveis. De qualquer forma, parece que a Rússia está a

ganhar e a UE está a perder, de uma forma ou de outra.

Quanto à convicção de Pozsar de que estamos nas vésperas de um Bretton Woods III, compreende-se a lógica do seu argumento. A bolha financeira fortemente inflaccionada marca o fim de uma era que durou cinquenta anos. As taxas de juro negativas na UE e no Japão não são apenas uma anomalia, mas o lançamento final de dados para o iene e o euro. O BCE e o Banco do Japão têm carteiras de obrigações que eliminaram os seus próprios fundos, e ainda mais. Todos os bancos centrais ocidentais que se envolveram no "quantitative easing" têm o mesmo problema. Em contrapartida, o banco central russo e o Banco Popular da China não realizaram o "quantitative easing" e têm balanços saudáveis. A subida das taxas de juro nas moedas ocidentais torna-se mais certa e a sua altura é ainda maior pela resposta agressiva da Rússia às sanções ocidentais. Acelera o fracasso de todo o sistema bancário ocidental e, ao rebentar a bolha financeira fortemente inflaccionada, deixará pouco mais do que as economias esvaziadas da sua substância.

Putin inspirou-se no acordo de 1973 entre Nixon e Kissinger e os sauditas,

que planeavam aceitar apenas dólares norte-americanos para o pagamento de

petróleo, e usar o seu papel dominante na OPEP para forçar outros membros a

fazer o mesmo. Sendo o maior exportador de energia do mundo, a Rússia diz agora

que só aceitará rublos, repetindo para o rublo a estratégia petrodólar. E até a

Arábia Saudita está agora a curvar-se ao vento e a aceitar o renminbi chinês

pelo seu petróleo, pondo em causa simbolicamente o acordo Nixon/Kissinger sobre

petrodólares.

O Ocidente, ou seja, a

América, a UE, a Grã-Bretanha, o Japão, a Coreia do Sul e alguns outros,

propôs-se ser o bode expiatório. Esta frase mal descreve a estupidez

estratégica. Ao eliminar gradualmente os combustíveis fósseis antes de poderem

ser completamente substituídos por fontes de energia verdes, surgiu uma enorme

escassez de abastecimento de energia. Com um zelo quase religioso, a

Alemanha eliminou a sua produção nuclear. E ainda no mês passado, ainda

descartou prolongar a vida das suas instalações nucleares. Não só todos os

membros do G7 não estavam preparados para uma reviravolta por parte da Rússia,

como ainda não encontraram uma resposta adequada.

A Rússia apoiou efectivamente a sua moeda, nomeadamente em matéria de energia, ouro e alimentos. Está a seguir a China num caminho semelhante. Ao fazê-lo, minou a hegemonia do dólar, talvez fatalmente. Como motor do valor cambial, as mercadorias serão a garantia que substituirá os activos financeiros. É interessante observar a força do peso mexicano face ao dólar (mais 9,7% desde Novembro de 2021) e do real brasileiro (mais 21% em termos homólogos). E até o rand sul-africano aumentou 11% nos últimos cinco meses. O facto de estas moedas geralmente flutuantes estarem em ascensão diz-nos que o apoio das moedas aos recursos tem as suas atracções para além do rublo e do renminbi.

Mas tendo virado as costas ao ouro, os americanos e as suas epigonas

ocidentais não têm uma resposta adequada. Pelo contrário, arriscam-se a

continuar a luta pela hegemonia do dólar em vez de aceitarem a realidade. E

quanto mais a América luta para afirmar a sua autoridade, maior é a

probabilidade de uma divisão na parceria ocidental. A Europa precisa

desesperadamente de energia russa, o que a América não precisa. A Europa não

pode dar-se ao luxo de apoiar incondicionalmente a política dos EUA.

Esta é, naturalmente, a aposta da Rússia.

O ponto de vista da Rússia

Pela segunda vez em oito anos, a Rússia viu a sua moeda posta em causa pela

acção ocidental na Ucrânia. Tendo experimentado isso em 2014, o banco central

russo estava melhor preparado desta vez. Diversificou-se de dólares,

adicionando reservas oficiais de ouro. O sistema bancário comercial foi

reformulado, e a governadora do BCR, Elvira Nabiullina, seguindo políticas

monetárias clássicas em vez do keynesianismo dos seus contemporâneos

ocidentais, conteve as consequências da guerra na Ucrânia. Como mostra o Quadro

1, o rublo caiu pela metade em relação ao dólar numa reacção automática, antes

de retornar aos níveis pré-guerra.

Taxa de câmbio US$/Rublo

Além de constituir, juntamente com a prata, a definição legal internacional de dinheiro (o resto sendo moeda e crédito), o ouro é um bom indicador de commodities, como mostra o Quadro 2 abaixo. Precificado em gramas de ouro, o preço do petróleo bruto hoje é 30% menor do que era em 1950, muito antes de Nixon suspender os acordos de Bretton Woods. Ao mesmo tempo, medido em moedas fiduciárias depreciadas, o preço disparou e foi extremamente volátil ao longo do caminho.

O mesmo se aplica aos preços de outras mercadorias, a máxima estabilidade

encontrada nos preços medidos em gramas de ouro. Ecoando o argumento de Pozsar

de que as moedas estão cada vez mais ligadas às mercadorias em Bretton Woods

III, parece que a Rússia pretende usar o ouro como substituto das mercadorias

para estabilizar o rublo. Em vez de uma taxa de câmbio fixa do ouro, a RCB

deu-se sensatamente a oportunidade de rever periodicamente o preço que pagará

pelo ouro após 1 de Julho.Preços do petróleo e gramas de ouro,

de Janeiro de 1950 a Março de 2022

O quadro 1 mostra como a actual taxa de câmbio fixa de ouro em rublos do Banco Central Russo se traduz em dólares americanos.

Embora as instituições de crédito não russas não tenham acesso a este

mecanismo, parece que nada impede um banco russo de comprar ouro noutro centro,

como o Dubai, para o vender ao banco central russo por rublos. Basta que a taxa

do dólar/rublo seja favorável à arbitragem e que possa fixar-se numa moeda não

banida, como o renminbi, ou ter acesso aos eurodólares que pode trocar por

Eurocurrents (ver abaixo) num banco fora das jurisdições "não-amigáveis".Preço do ouro em dólares com base

em diferentes taxas de câmbio US$/Rublo

A taxa de dólar/rublo pode agora ser facilmente controlada pelo RCB, uma

vez que a forma como a procura de rublos de escassez é tratada torna-se uma

questão de política. O braço de pagamento da Gazprom (Gazprombank) está actualmente

isento de sanções ocidentais e os pagamentos de petróleo e gás da UE passarão

por ele.

Em resumo, um consumidor ocidental pode adquirir rublos de quatro maneiras

diferentes:

§

Comprando rublos em bolsas estrangeiras.

§

Ao depositar euros, dólares ou libras

esterlinas com o Gazprombank, que tratará da conversão como agente.

§

Ao expandir o balanço do Gazprombank

para fornecer crédito, seriam necessárias garantias não sancionadas.

§

Por bancos estrangeiros que criam

empréstimos em rublos que podem ser pagos ao Gazprombank contra a entrega de

energia.

A última destas quatro possibilidades é certamente possível, porque é a base dos eurodólares, que circulam fora do sistema monetário de Nova Iorque e se tornaram um elemento central da liquidez internacional. Para compreender a criação de Eurodólares e, por conseguinte, a possibilidade de um mercado eurorublos em desenvolvimento, temos de mergulhar no mundo da criação de crédito.

Há duas maneiras de os estrangeiros manterem os saldos do dólar. A forma

geralmente compreendida é o sistema bancário correspondente. O seu banco, por

exemplo na Europa, gere contas de depósito com os seus bancos correspondentes

em Nova Iorque (JPMorgan, Citi, etc.). Assim, se fizer um depósito em dólares,

o crédito à sua conta corresponderá à variação da conta correspondente do seu

banco em Nova Iorque.

Agora suponha que vai ao seu banco europeu para um empréstimo em dólares.

Se o empréstimo for concedido, aparece como um activo em dólares no balanço do

seu banco, que, graças à contabilidade de dupla entrada, é acompanhado por uma

responsabilidade em dólares a seu favor, o mutuário. Não pode ser de outra

forma e é a base de qualquer criação de crédito bancário. Mas note-se que na

criação destes saldos, o sistema bancário dos EUA não está de forma alguma

envolvido, o que explica como e por que os eurodólares circulam, sendo

fungíveis com dólares americanos, mas distintos na sua origem.

Pelo mesmo método, poderíamos assistir ao nascimento e à rápida expansão de

um mercado de Eurorublos. Basta que um banco crie um empréstimo em rublos, com

contabilidade de dupla entrada e um depósito que pode ser usado para

pagamentos. A moeda em que o banco gere o seu balanço não importa, basta que

tenha espaço no seu balanço, tenha acesso à liquidez em rublos e seja uma

contraparte credível.

Isto sugere que os bancos da zona euro e do Japão só podem ter uma

participação limitada, uma vez que já estão muito endividados. Os bancos mais

capazes de gerir os saldos em Eurorublos são os americanos e os chineses, uma

vez que têm rácios de activos e capitais mais conservadores. Além disso, os

principais bancos da China são maioritariamente estatais e já têm interesses

comerciais e monetários com a Rússia, o que lhes dá um avanço no que diz

respeito à liquidez do rublo.

Notámos que os grandes bancos americanos não hesitam em lidar com os

chineses, apesar da política, pelo que provavelmente gostariam de ter a oportunidade

de participar nos Eurorublos. Mas ainda esta semana, o governo dos EUA

proibiu-os de pagar aos detentores de dívida soberana da Rússia mais de 600

milhões de dólares. Por isso, temos de assumir que os bancos americanos não

podem participar, o que deixará o campo aberto aos megabancos chineses. E

qualquer tentativa de aumentar as sanções contra a Rússia, talvez adicionando o

Gazprombank à lista de instituições sancionadas, não resulta em nada, exclui

permanentemente os bancos norte-americanos da acção e reforça a integração

financeira entre a Rússia e a China. O fosso entre as moedas apoiadas por

mercadorias e o fiat financeiro do passado só irá aumentar.

Por enquanto, novas sanções são especulação. Mas o Gazprombank, com a ajuda

do banco central russo, desempenhará um papel fundamental no fornecimento de

liquidez por grosso ao mercado internacional de rublos, pelo menos até que o

mercado adquira uma profundidade de liquidez. Em troca, o Gazprombank pode actuar

como um reciclador de dólares e euros obtidos a partir de excedentes comerciais

sem que estes entrem em reservas oficiais. Uma vez que o dólar, o euro, o iene

e a libra esterlina são moedas pouco amigáveis, os únicos retidos serão

provavelmente o renminbi e o ouro.

Desta forma, pode esperar-se que o rublo, o ouro e as mercadorias tenderão

a subir em conjunto. Podemos ver o processo pelo qual, como disse Zoltan

Pozsar, Bretton Woods III, um regime monetário mundial baseado em

matérias-primas, pode assumir o lugar de Bretton Woods II, que se caracterizou

pela financeiraização das moedas. E não é só sobre a Rússia e os seus rublos.

Esta é uma direcção partilhada pela China.

Os efeitos económicos de uma moeda forte apoiada pelas matérias-primas

desafiam as crenças monetárias e económicas predominantes no Ocidente. Mas as

consequências de uma moeda forte são desejáveis: taxas de juro mais baixas,

manutenção da riqueza no sector privado e fuga ao inevitável fracasso das

moedas ocidentais e dos seus mercados de capitais. O caso da dissociação do

sistema monetário dominado pelo dólar tornou-se subitamente convincente.

Consequências para o Ocidente

A maioria dos comentários ocidentais são muito a favor de novas sanções

contra a Rússia. Relativamente poucos comentadores independentes salientaram

que, ao sancionar a Rússia e ao congelar as suas reservas cambiais, a América

está a destruir a sua própria hegemonia. Os benefícios das reservas de ouro

também foram destacados para aqueles que as possuem. Além disso, os bancos

centrais que deixam as suas reservas de ouro nos cofres dos bancos centrais

ocidentais expõem-se a sanções, caso qualquer nação aliene os Estados Unidos..

Não há dúvida de que a questão está a ser discutida em todo o mundo e que

alguns pedidos de repatriamento de lingotes certamente se seguirão.

Há também o problema das locações e trocas de ouro, que são essenciais para

garantir a liquidez dos mercados de ouro, mas que levam a uma falsa contagem de

reservas. Com efeito, de acordo com os procedimentos contabilísticos do FMI, os

saldos de ouro alugados e negociados são registados como se ainda estivessem

sob a propriedade e o controlo de um banco central, embora o ouro seja

transferido para outra parte em contas não alocadas.

Ninguém sabe a escala de swaps e arrendamentos, mas é provável que seja

significativo, dada a evidência de intervenções no preço do ouro nos últimos

cinquenta anos. Os países que estavam felizes em cobrar taxas e juros para

cobrir os custos de armazenamento e tornar o armazenamento de barras de ouro um

negócio lucrativo (medido em moeda fiduciária) agora provavelmente não

renovarão contratos de swap e arrendamento e exigirão a realocação de barras de

ouro em contas segregadas, o que seria drenar a liquidez dos mercados de ouro.

Um aumento no preço do ouro não deixará de se seguir.

Desde a suspensão de Bretton Woods, em 1971, o governo dos EUA tem tentado

remover a relação entre o ouro e o dólar, incentivando o crescimento dos derivados

do ouro para absorver a procura. O facto de o ouro ter subido de 35 para 1920

dólares hoje demonstra a futilidade destas políticas. Mas, pelo menos

emocionalmente, o establishement americano permanece virulentamente anti-ouro.

Como o Quadro 2 acima deixa claro, a ligação entre os preços das

matérias-primas e o ouro tem permanecido apesar de tudo. É este factor que

escapa completamente à análise popular, com todos os analistas de

matérias-primas a assumirem nos seus cálculos um valor objectivo constante para

o dólar e outras moedas, limitando-se apenas à subjectividade do preço. A

utilização de gráficos e outros métodos de previsão dos preços das

matérias-primas pressupõe, como regra de ouro, que as variações de preços nas

transacções provêm apenas de flutuações nos valores das matérias-primas.

A verdade dos preços medidos em moedas não apoiadas é demonstrada pelo

facto de o custo do petróleo valorizado no ouro ter diminuído cerca de 30%

desde a década de 1960. Este declínio é razoável dadas as novas tecnologias

mineiras e é consistente com a tendência dos preços que caem ao longo do tempo

abaixo de um padrão de ouro. Foi só em dinheiro fiduciário que os preços

explodiram. É evidente que o ouro é muito mais objectivo para fins comerciais

do que as moedas fiduciárias, que não o são absolutamente.

Portanto, se, como sugere o gráfico de tweet abaixo, o preço do petróleo em

dólares duplicar a partir de agora, será apenas porque, à margem, as pessoas

preferem petróleo a dólares, não porque querem petróleo para além das suas

necessidades imediatas, mas porque querem menos dólares.

Em que direção o WTI vai saltar? Aposto que depois desta consolidação triangular vai subir bruscamente, talvez o dobro para $200.

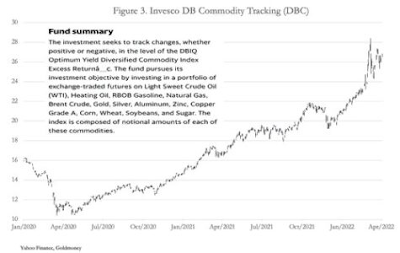

A China reconheceu esta dinâmica na sequência das políticas monetárias da Fed de Março de 2020, quando cortou a sua taxa para o limite zero e instituiu qE de 120 mil milhões de dólares por mês. O sinal sobre a futura depreciação do dólar era claro, e a China começou a armazenar petróleo, matérias-primas e alimentos, apenas para se livrar dos dólares. Isto contribuiu para o aumento dos preços das matérias-primas em dólares, que começou a partir daí, apesar da diminuição da procura devido aos problemas do Covid e da cadeia de abastecimento. O efeito da depreciação do dólar é ilustrado no Quadro 3, que representa um popular rastreio de mercadorias ETF.

Um melhor entendimento seria considerar o aumento do valor deste cabaz de

matérias-primas não como uma quase duplicação desde Março de 2020, mas como uma

quase redução para metade do poder de compra do dólar contra ele.Índice de Preços da Matéria-Prima Invesco DB.

Além disso, os chineses tiveram a previsão de acumular stocks de cereais.

Como resultado, 20% da população mundial tem acesso a 70% das reservas mundiais

de milho, 60% de arroz, 50% de trigo e 35% de soja. Os restantes 80% da

população mundial enfrentarão, quase de certeza, graves carências este ano, uma

vez que as exportações de cereais e fertilizantes da Ucrânia e da Rússia

cessaram efectivamente.

As acções da China mostram que, em certa medida, já ligou a sua moeda às mercadorias, reconhecendo que o dólar perderia o seu poder de compra. E isso reflecte-se em parte na taxa de câmbio do yuan face ao dólar norte-americano, que ganhou mais de 11% desde Maio de 2020.

Implicações para o dólar, o euro e o iene

Este artigo mostrou a estreita relação entre ouro, petróleo e outras

mercadorias. Parece que a Rússia encontrou uma forma de ligar a sua moeda não

ao dólar, mas às mercadorias através do ouro, e que a China tem feito o mesmo

nos últimos dois anos sem a ligação ao ouro. A lógica é escapar às

consequências da expansão do dinheiro e do crédito para o dólar e outras moedas

ocidentais, cujo poder de compra é minado. E o uso de uma ligação com o ouro é

um desenvolvimento interessante neste contexto.

Temos de ter em conta que, de acordo com o sistema de TIC do Tesouro

americano, os estrangeiros possuem 33,24 biliões de dólares em títulos

financeiros e activos de curto prazo, incluindo depósitos bancários. Isto para

além de alguns triliões, talvez, eurodólares não registados nas estatísticas

das TIC. Estes fundos só estão presentes nessas quantidades devido à

financeiraização das moedas ocidentais, situação que aguarda agora o fim.

Espera-se que uma mudança na ordem monetária mundial em relação ao Bretton

Woods III de Pozsar tenha um impacto substancial nestes fundos.

Para evitar a venda no

estrangeiro dos 6,97 biliões de dólares em títulos de curto prazo e liquidez,

as taxas de juro teriam de ser aumentadas não só para fazer face ao aumento dos

preços dos consumidores (um mal-entendido keynesiano sobre o papel económico

das taxas de juro, refutado pelo paradoxo de Gibson), mas também para proteger o

dinheiro nos mercados externos, especialmente contra o rublo e o yuan.

Infelizmente, as taxas de juro suficientemente altas para incentivar o dinheiro

e os depósitos de curto prazo a ficarem desestabilizariam os 26,27 biliões de

dólares em títulos de longo prazo – obrigações e acções – detidos por

estrangeiros.

Como gestor das taxas de juro do dólar norte-americano, o dilema da Fed

torna-se mais agudo devido às sanções contra a Rússia que expõem a fraqueza da

posição do dólar. A queda do seu poder de compra é amplificada pelo aumento dos

preços do dólar das matérias-primas, e o aumento dos preços no consumidor será

cada vez maior e mais rápido. Torna-se possível argumentar de forma convincente

que as taxas de juro dos depósitos em dólares de um ano deverão em breve ser em

dois dígitos, em vez dos cerca de 3% apresentados pelos falcões da política

monetária. Quaisquer que sejam os números, as consequências só podem ser

catastróficas para os activos financeiros e para o futuro das moedas

financeiras, onde os activos financeiros constituem a principal forma de

garantia.

Parece que Bretton Woods II está bem e verdadeiramente acabado. Dito isto,

será praticamente impossível para a América manter os fluxos de capital

internacionais que lhe permitiram financiar o seu duplo défice, fiscal e

comercial. E à medida que o valor dos títulos diminui com a subida das taxas de

juro, a menos que o governo dos EUA leve uma faca afiada aos seus gastos em

tempos de estagnação ou declínio da actividade económica, a Fed terá de

intensificar o quantitative easing.

A desculpa de que o "quantitative easing" estimula a economia terá sido desgastada e exposta pelo que é: a depreciação da moeda como meio de tributação oculta. E o capital estrangeiro que conseguir escapar a uma crise do dólar provavelmente procurará refúgio noutro lugar. Mas as outras duas grandes moedas do campo do dólar, o euro e o iene, estão a começar de uma posição ainda pior. São ilustrados no Quadro 4. Embora o seu poder de compra esteja visivelmente em colapso, o BCE e o Banco do Japão continuam a ter taxas de juro negativas e parecem estar abaixo do limite zero. Os decisores políticos encontram-se divididos entre o Scylla da inflacção dos preços no consumidor e o Charybdis da diminuição da actividade económica. Outro problema é que estes bancos centrais se tornaram grandes investidores em obrigações do Tesouro e similares (o BOJ até tem ETFs sob o seu cinto) e o aumento dos rendimentos das obrigações está a afectar os seus balanços, a apagar o seu capital e a exigir uma recapitalização sistémica.

O Iene está a deslizar contra os dólares e o euro

está a cair de uma forma mais ordenada, até agora.

Não só o BCE e o BOJ estão tecnicamente falidos sem injecções maciças de

capital, como as suas redes de bancos comerciais estão extremamente

endividadas, com os seus bancos mundiais de importância sistemática – os seus

G-SIBs – a terem activos em relação aos capitais próprios, em média, mais de

vinte vezes mais elevados. E ao contrário do real brasileiro, do peso mexicano

e até do rand sul-africano, o iene e o euro estão em queda face ao dólar.

A resposta do BOJ é agarrar-se desesperadamente às políticas actuais. Ele

manipula o mercado, limitando o rendimento do JGB a 10 anos em 0,25%, onde se

situa actualmente.

Estes desenvolvimentos monetários são um sinal de grandes convulsões e da

aproximação de uma crise. As bolhas financeiras estão, sem dúvida, prestes a

rebentar, afundando valores financeiros fiduciários e tudo o que navega com

eles. As obrigações do Estado serão uma coisa do passado, uma vez que nem a

China nem a Rússia, cujas moedas deverão sobreviver à transicção de uma

orientação financeira para uma orientação de mercadorias, têm grandes défices

orçamentais. Isto fará parte da sua força.

A guerra financeira, prevista há tanto tempo e descrita nos meus ensaios

para o Goldmoney, parece estar a atingir o seu auge. No final, resumiu-se à

questão de saber quem melhor entende o dinheiro e as moedas. Liderado pela

América, o Ocidente ignorou a definição legal de dinheiro, substituindo os

dólares fiduciários por ele. A política monetária perdeu a sua âncora no

realismo, à deriva num mar de crenças inflaccionistas rebuscadas.

Mas a Rússia e a China

não cometeram o mesmo erro. A China jogou o jogo keynesiano enquanto lhes

convinha. Portanto, salvo um milagre, que a Rússia esteja militarmente em

dificuldade, o Ocidente parece fadado a perder a guerra financeira e estamos,

de facto, a transitar para o Bretton Woods III de Pozsar.

Traduzido por Wayan, revisto por , para o Saker Francophone

Fonte: La révolution menant à une monnaie soutenue par les matières premières commence – les 7 du quebec

Este artigo

foi traduzido para Língua Portuguesa por Luis Júdice

Sem comentários:

Enviar um comentário